企业为追逐利润,更换主营业务无可厚非,更换实际控制人也在意料之内。不过像中润资源这样,老板和主营业务如同走马灯般换来换去,恐怕很多上市公司都要自叹不如。

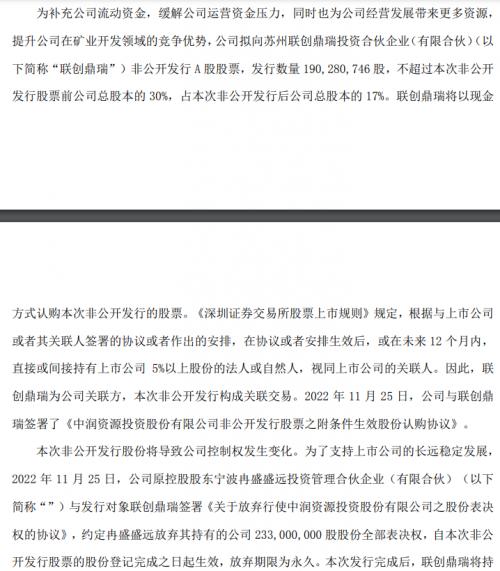

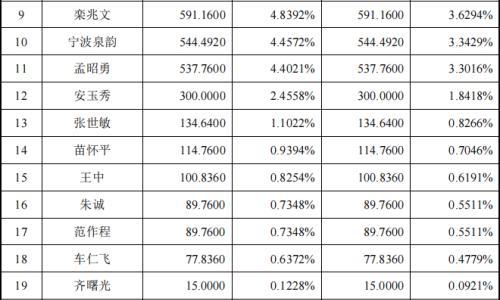

具体来看,根据中润资源11月25日发布的公告,公司拟向苏州联创鼎瑞非公开发行1.902亿股A股股票,不超过非公开发行股票前公司总股本的30%,此外公司原控股股东宁波冉盛盛远在同一天签署了放弃股份表决权协议,自前述非公开发行股票登记完成之日起,冉盛盛远将永久放弃手中的2.33亿股表决权,这意味着公司的控股股东和实际控制人都将发生变化。

按照长江商报在报道时的说法,实控人更换一旦坐实,意味着中润资源将第8次易主,平均不到四年就会发生一次(中润资源在1993年上市),如此频率对公司长远发展并不算好。因为,实控人把上市公司当成烫手山芋,恰恰是缺乏信心的证据。

(来源:2022年11月25日,中润资源《关于2022年度非公开发行A股股票并签署《附条件生效股份认购协议》暨关联交易的公告》)

中润资源实控人变来变去,公司的主营业务也完全变了样子。

根据公开资料,在本次易主之前,中润资源主要从事矿产投资、开采与房地产业开发,其中矿产方面大多以黄金为主,公司在易主之后也将聚焦于贵重金属产业链,着重发展贵金属和有色金属矿山,此外还将寻求新的贵金属和有色金属矿山的投资机会。

当然,不论是贵金属还是房地产,与公司最早的主业都是天壤之别,因为在1993年刚上市时,中润资源还叫“川盐化”,业务更是和贵金属与地产八竿子打不着的制盐。

事实上,以上这些主营业务变化,与最近一任实控人郭昌玮的资本运作比起来,完全是“小巫见大巫”,因为他在入主中润之后的5年之内至少筹划过四次重大的资产重组,而且还是越挫越勇。

根据长江商报的报道,郭昌玮是在2017年初入主中润资源的,在当年4月就开始筹划剥离房地产业务之后,2017年11月计划通过收购杭州藤木网络科技进军游戏行业,到了2018年又希望进入煤化工和黄金业务(这两项业务对应不同主体),但以上这些收购却先后宣布失败。

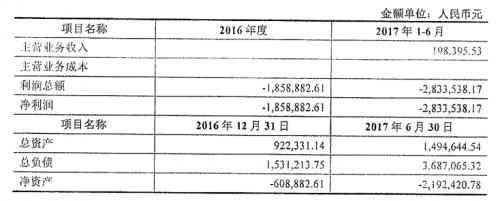

以收购藤木网络为例,当时中润资源宣布作价1.65亿现金收购该公司55%股权,不过上市公司账面就算掏光,也不足以支付这笔款项。此外,藤木网络在收购时被给出了3.03亿的高估值,但根据有关机构出具的资产评估报告,该公司只拥有《阿拉德之怒》这一款网络游戏的著作权,在2016全年和2017上半年还持续亏损,就连净资产都是负数。

虽然收购最终并未成功,上述1.65亿元的作价,仍不由得让人心生疑问:一家只拥有一款游戏著作权、净资产为负数、持续亏损的游戏公司,为何会被定出如此离谱的价格?

(来源:2017年10月28日,天源资产评估《杭州藤木网络科技有限公司股东方拟转让股权涉及的公司股东全部权益价值资产评估报告》)

不仅如此,上述估值的前提之一是《阿拉德之怒》不存在侵权行为,但根据IT之家的报道,湖南高院在2020年11月的一场判决中,已经认定该游戏与腾讯的《地下城与勇士》完全相同或高度相似,构成不正当竞争行为,相关运营公司需要就此做出赔偿,中润资源若是收购成功,免不了要修正财务报表。

那么,如此明显的瑕疵,中润资源是否有预见?答案恐怕是否定的,因为中润资源解除资产购买协议的原因与此完全无关。这意味着,相关游戏倘若不涉及诉讼,中润大概率还是要往坑里跳。

(来源:2018年4月21日,中润资源《关于解除资产购买协议的公告》)

数次失败的资产重组,消耗了中润资源的不少“资源”,但对公司的财务状况没有明显利好,这一点在该公司的财务报表上就有体现。

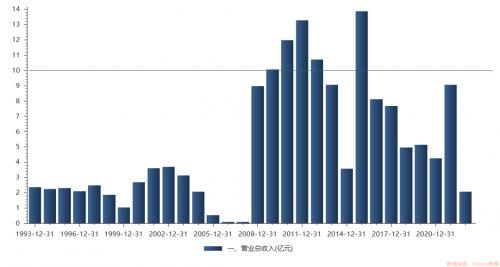

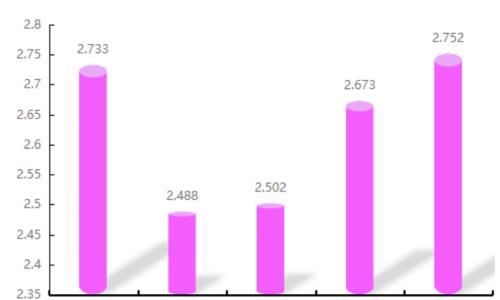

首先从公司的营收开始。中润资源上市后的30份年报(2022年为前三季度累计数据)当中,仅有5年的营收超过10亿元,全部都发生在郭昌玮入主之前,之后的业绩则是越来越差。出现这种状况,失败的资产重组无疑是原因之一,毕竟公司过于关注重组,恐怕都忘记了具体主业。

(横线位置为10亿元)

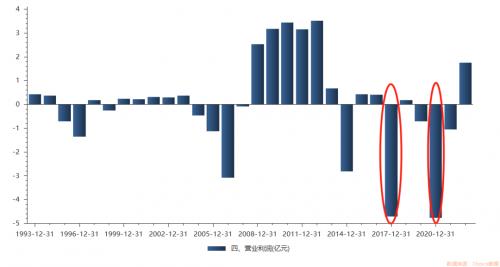

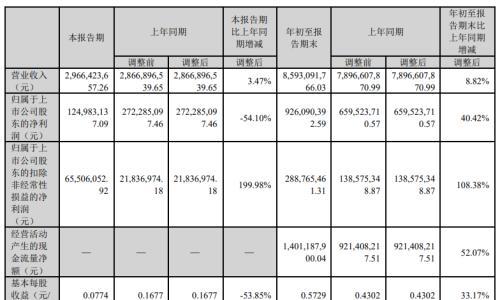

营收不振,利润自然难有起色。在郭昌玮刚刚入主的2017年,中润资源就出现了4.7亿元的营业亏损,同样状况在2020年又出现了一次,此前就算有亏损,最大也只在3亿元左右。如果将统计范围扩大,郭昌玮入主至今(2017年~2022年第三季,共五年零九个月),中润资源实现的扣非净亏损累计达到14.77亿元,相当于亏光了之前的净利润。

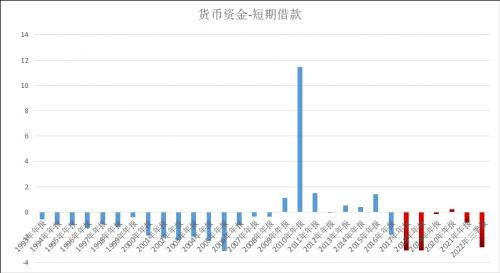

一亏再亏的情况下,中润资源的偿债能力自然会受限。根据统计,中润资源上市后的30份年报中,仅有7年的货币资金足以覆盖短期借款,而郭昌玮入主至今的6份年报就有5份出现缺口,这意味着换实控人并没有改善公司的偿债状况。

如果深挖资产负债表可以发现,在2020年和2021年,中润资源一年内到期的非流动负债曾经超过4亿,此前最高时也只有1.25亿。根据这两年的年报,上述负债当中超过2亿是银行贷款,由中润资源的子公司提供房地产抵押和信用担保。虽然该项数据在2021年之后已经恢复至往年同期水平,意味着相关贷款大概率已经清偿,但在公司业绩不振的情况下,上述大额贷款的出现,本身恐怕就是异常信号。

(根据财务数据整理,红色部分为郭昌玮入主之后的数据)

总而言之,中润资源换实控人的频率比奥运会还勤,看似很好笑,但联想到基本面之后,恐怕很少有人还能笑得出来,因为各路人马轮番入主,意味着公司没有办法长期维持稳定的主业和经营环境,更不用说当初的承诺能否实现。大家追逐这些资金造出的热点之前,对其背后的真实动机,也需要好好思考一番。

- End -

原文标题:中润资源八度易主

扫一扫关注微信

扫一扫关注微信