“磁材+新能源”双轮驱动,光伏、锂电业务共同发力公司业务布局涵盖“磁材+新能源”两大方向,其中磁材业务能够为公司提供稳定现金流,新能源业务贡献未来业绩主要增量。

尤其是光伏业务上公司专注电池、组件方向,在品牌、渠道、技术方面已较为成熟。

光伏管理团队优秀,以欧洲为基点布局全球

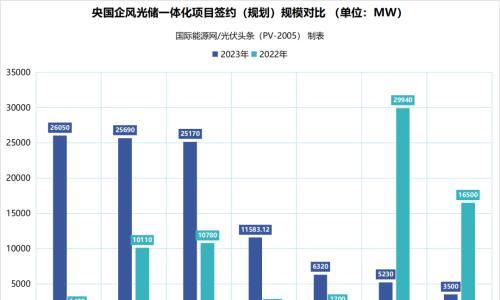

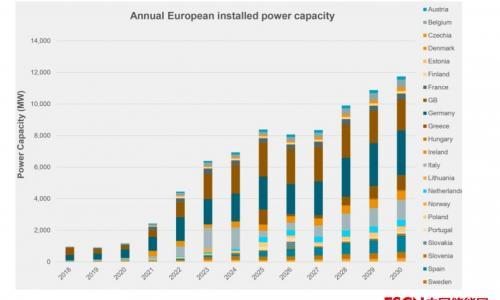

公司2009年进入光伏行业,2011年开始重点布局欧洲市场。近年来,公司不断引进业内资深人士,再叠加自身亦在持续培养人才,已组建了较为完善的光伏管理团队,完成了大尺寸产品升级,并战略转型组件业务、拓展海外销售渠道。经过多年积累,公司在欧洲渠道布局方面领先,2022年80%以上组件销往欧洲。同时,公司也不断向其他区域市场开拓,包括日本、韩国、澳洲、拉美、非洲等。

差异化竞争带来高盈利能力,2023年电池组件盈利弹性较大公司光伏业务团队优秀,对行业理解深刻,在行业竞争中一方面通过大力进行渠道开拓,使得分销客户占比领先同行,组件溢价明显高于行业平均;另一方面通过黑组件以及未来将会投产的TOPCon等新型电池技术,寻求差异化竞争。在这一策略下,公司组件业务单瓦毛利与头部厂商基本持平。

另外,光伏产业链目前已进入上游让利的阶段,我们认为电池、组件环节在利润重新分配过程中将截留部分硅料降价带来的利润空间。预计2022年底公司电池、组件产能分别为8GW、7GW,这一过程中公司组件业务盈利弹性较大。

锂电业务有望实现高增,磁材业务提供稳定现金流锂电业务方面,公司主要聚焦小动力领域。2021年底公司锂电池产能2.5GWh,2022年底预计新投6GW产能,总产能达到7GWh,助力2023年锂电池出货高增。磁材业务方面,公司是国内磁材龙头,市占率提升的同时不断开拓新的产品品类。该业务毛利率稳定,能够为公司带来稳定现金流。

首次覆盖给予公司“买入”评级

我们预计2022-2024年公司将分别实现归母净利润16.21、21.76、26.68亿元,对应2023年1月6日PE为21.16、15.76、12.85倍。

当前公司估值处于低位,首次覆盖基于“买入”评级。

扫一扫关注微信

扫一扫关注微信