聚焦中下游制造+系统的优质光伏企业

公司聚焦低碳光储一体化智能解决方案,采用“多样化+差异化”的产品竞争策略。在光伏制造业中,公司独特性地同时具备1)丰富的光伏组件与系统集成市场开拓、行业竞争经验的先发优势;2)TOPCon电池+大尺寸组件占比较高的后发优势,有望在未来行业竞争中占据有利地位。

组件销量大幅提升支撑公司业绩高增

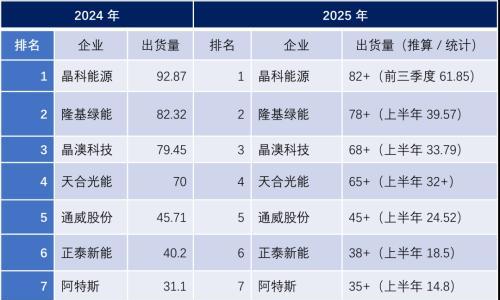

公司2023年深化战略转型,制定“一体多翼”发展格局,电池片组件等光伏材料业务与光储系统集成业务齐头并进,实现业绩大幅增长。2023年实现营业收入159.68亿元,同比增长91.15%,实现归母净利润1.58亿元,同比增长142.24%。TOPCon电池片及大尺寸组件产能有序释放,海内外销售渠道布局逐渐深入。2023年组件实现出货16.42GW,同比增长147.5%。

对整体业绩增长提供较强支撑。

优质TOPCon电池片及组件产能如期释放

公司TOPCon电池片量产转换效率达到26.3%以上,210系列组件最高功率达710W,182系列组件最高功率达640W。截至2023年底,公司具备组件产能接近30GW,TOPCon电池片产能10GW,其中合肥15GW、阜宁12GW组件产能分别于2022Q4、2023Q4投产,合肥产线通过技改将产能于2023年底前提升至17.5GW;芜湖一期10GW电池片于2023Q3投产。

储能业务厚积薄发有望贡献新增长极

公司重新调整储能业务战略,产品研发和市场开发并举,国内、海外市场双线推进。海外市场方面,公司利用OEM+自研产品的模式,成功打开德国、澳大利亚、比利时、爱尔兰、菲律宾、缅甸、塞尔维亚等市场。2023年实现储能储备项目超过1GWh,有望于2024年实现大规模交付。

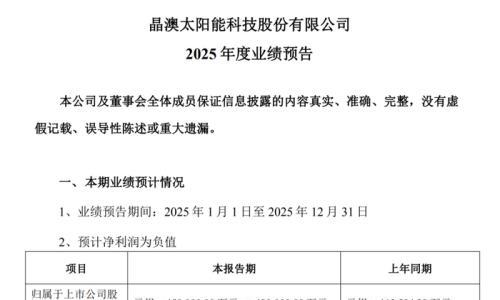

盈利预测、估值与评级

我们预计公司2024-2026年营业收入分别为232.8/286.1/342.0亿元,同比增速分别为45.8%/22.9%/19.5%,归母净利润分别为2.7/4.3/5.7亿元,同比增速分别为69.2%/60.8%/33.7%,EPS分别为0.05/0.07/0.10元/股,3年CAGR为53.8%。晶硅产业链价格大幅下跌,对公司营收及利润规模带来较大影响;同时考虑到公司产能持续高速扩张,系统集成业务重点发力,整体具备良好成长性,我们给予公司24年PE为53倍,对应目标价为2.42元/股,维持“增持”评级。

风险提示:光伏装机增速不及预期;原材料价格大幅波动;公司产能建设不及预期。

扫一扫关注微信

扫一扫关注微信